保険は加入いただいてから関係が始まります。非常にタッチポイントが長いため、継続的にNPSのような指標を見ていくことが大事です。

NPSを指標とすることで、会社全体を顧客へ向かせることができると思います。

このように語るのは、数年前から日本でNPS(Net Promoter Score:推奨者の正味比率)の導入を進めているというメットライフアリコ生命保険(以下「メットライフ アリコ」)だ。

※NPSの概要については、前回記事「その顧客満足度調査はホントに役に立っているのか? 真の顧客志向を目指す『NPS』という指標」を参照。

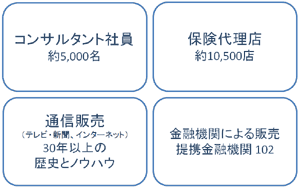

同社は日本初の外資系生命保険会社として1973年2月に営業を開始し、自社のコンサルタント社員による販売、保険代理店による販売、テレビ・新聞・インターネットによる通信販売、銀行など金融機関による販売という4つの販売チャネルを有し、2011年度末の保有契約件数は734万件に上る。

世界中で保険、年金、従業員福利厚生サービスを提供するメットライフは、Customer Centricity(顧客中心主義)をグローバルに推進。日本のメットライフ アリコにおいても「顧客の真の声に耳を傾けるプロセスを構築し、問題点に対応する」ためにVoC(Voice of the Customer:顧客の声)プロジェクトを発足させた。その取り組みの成果を図る指標として、現在NPSの導入が進められているという。

長期にわたる顧客との関係性が前提となる生命保険という商品、そして多様な販売チャネルを有するメットライフ アリコのビジネスにおいて、NPSはどのような役割を果たすのか。NPSを担当する浅井利浩氏とVoCプロジェクトの濱野光伸氏に話をうかがった。

聞き手:河田顕治

グローバルの統一指標としてNPSを採用

――NPSの導入を進めているとお聞きしましたが、まずはその経緯を教えていただけますか。

マネージャー

VoC担当

カスタマーセントリシティ部

濱野 光伸氏

シニアマネージャー

マーケット リサーチ&アナリシス

カスタマーセントリシティ部

浅井 利浩氏

●濱野 当社は米国「アメリカン・ライフ・インシュアランス・カンパニー」の日本支店(アリコジャパン)として国内で営業を行ってきました。2008年~2009年ごろ、当時のアリコにおいてグローバルでNPSを計測しようという動きが出て、日本では2010年に試験的に計測することになりました。

ちょうどその頃、2010年に米国メットライフがアリコの全株式を取得したことにより、日本もその傘下に入りました。米国ではすでにNPSが大きな経営指標として認知されていましたし、米国メットライフのカンダリアンCEOが顧客中心主義を前面に打ち出していることもあり、グローバルで計測可能な統一指標として取り入れるよう指示を受けました。

●浅井 NPSは、企業と顧客との間の全体的な印象を測る「リレーションシップNPS」と、取り引きごとに特定のポイントをとらえてその善し悪しを聞く「トランザクショナルNPS」に大別されます。弊社は2010年と2011年の11月に「リレーションシップNPS」について調査を行っており、この秋にも調査を予定しています。

この年1回の調査では、我々のさまざまな活動がどのように評価されてNPSのスコアにつながっているのかを検証するとともに、他社と相対的に比較した場合にどうであるかを確認することを目的にしています。

●濱野 後者の「トランザクショナルNPS」についてもこの秋からパイロット的に計測を開始したいと考えていますが、当社の場合、顧客との接点が多く、トランザクションの種類も多数ありますので、いろいろと検証を進めているところです。

――メットライフ アリコは4つの販売チャネルそれぞれがバランスよく売上を上げていると聞いています。おそらく販売チャネルごとにお客様との商談の進め方は大きく異なるでしょうし、顧客接点の種類ないし数は膨大なものになりますね。

※メットライフ アリコのディスクロージャー資料より作成

●濱野 そうですね。チャネルごとの販売形態の違いは大きいと考えています。

簡単に分けると、「対面の営業マンがお客様と接するチャネル」と、「対面でない通販のチャネル」「銀行などの金融機関チャネル」という3つの大きなくくりに分かれます。対面のチャネルには、まず自社のコンサルタント社員が約5,000人います。対面にはもう1つ、弊社の保険を売ってくださる代理店が10,500店ありますが、こちらは1人でやっている方もいれば、スタッフを抱えている会社もあって、トータルではこのチャネルに関わる方が10万人を超えています。

●浅井 お客様の立場からは、どの販売チャネルから申し込んだか忘れてしまったり、正確に記憶していないこともありますよね。そうなると、そこで得られた評価は、当社がコントロール可能なところに対する評価なのか、別の会社で販売いただいているところの評価なのかがあいまいになり、施策がずれてくることになります。調査上は、この精度を高めるような工夫が必要であると考えています。

●濱野 また保険という商品は、最初のアプローチ段階から何十年にもわたっておつきあいをしていく商品です。そのなかで、どのタイミングで評価をいただく(NPSを計測する)と適切なのかは難しいところで、そのポイントをVoCプロジェクトでずっと調べてきています。

予算とリソースが潤沢であれば、お客様の声を聞けるだけ聞きたいのですが、聞きっぱなしで終わっては意味がありません。そこから次のアクションにどう動かしていくかを現場としっかり調整する必要があり、今はそのあたりを詰めているところです。

悩ましいのは、お客様に聞く手段ですね。すでに私たちのお客様になっている契約者の方が延べ700万以上いらっしゃいますので、どの方にどのような手段で聞いていくか。電話をかけるか、それともインターネットを使うか、はがきを送るかという、そこが1つのハードルです。リソース、すなわちお金や人手が確保できるかということも関係してきます。

顧客が自ら語る“言葉”だからこそ価値がある

――すでに実施されたリレーションシップNPSの調査では、どういった質問の構成になっていたのでしょうか。

●濱野 質問としては「究極の質問」、すなわち当社をどの程度ご家族や友人に推奨しますかということをずばり聞いています。次にその理由を聞くフリーアンサーがあり、その下にたくさんのヒアリング項目がぶら下がっているという形です。

――究極の質問に続く、その理由を聞くフリーアンサー(自由回答)の部分は苦労されているのではありませんか。

●浅井 この理由のところが、私たちにとって「宝」なんですね。なぜ推奨するのか、なぜ推奨しないのかといった理由がお客様の言葉で自発的に語られるので、もっとも大事なインフォメーションだと考えています。

ただ、このフリーアンサーを上手に分類できるような技術があるのかどうかが課題となっています。テキストマイニングツールなどはいろいろありますが、なかなか我々が要望するレベルに至らないため、非常に苦労しています。

ゆくゆくの運用として、理由がある程度わかってきた段階でプリコード(事前に選択肢として用意)し、回答者に選んでいただくということはあり得るとは思いますが、そこはちょっと悩みどころですね。プリコードすることによって、その答えを限定してしまいますので。

――用意された回答にお客様が意見を合わせてしまうことはありそうですね。

●浅井 理由に続く項目別の評価、たとえば営業員の対応やパンフレットの見やすさなどはプリコードでやっていますが、お客様の本当の「真実の瞬間(モーメント・オブ・トゥルース)」に合致する内容として質問できているとは言い切れません。ここはもう永遠の課題だと思います。

●濱野 私たちはメットライフとしてグローバルでNPSを計測していますので、先行する国の知見が生かせる部分はあります。一方で、それぞれの国民性があり、保険の売り方も違うなど、国ごとの特徴があります。求めているレベル感も違う。

市場のレベル感でいうと、日本はすごく進んでいるといえます。お客様への対応も細やかですし、お客様からの要求水準も日本は高い。10年前かと思うような話も国によっては出てきますので、ほんとうに参考にしてよいかを慎重に検討しているというのが現実です。

- この記事のキーワード