また、編集部はこの内容について正確性を保証できません。

札幌のウェブ解析士マスター 小坂です。

札幌はもう秋です。

だいぶ涼しくなってきました。

3C分析やSWOT分析などを行う際に、必要になるのが他社との比較。

競合といわれる会社同士の分析が大事になってくるわけですが、競合と言ってもコンセプトや形態などにより似ているようで似ていない企業があったり、その逆もあります。

データでそのポイントを把握できるとその助けになります。

そこで、今回はみんな大好きなお寿司屋さんを例に、同業種の複数のウェブサイトのアクセス状況を比較する競合分析の手法を解説していきます。

【今回比較するお寿司屋さん】

Values eMark+で訪問者数が上位5社を取り上げます。

今回とりあげたウェブサイト

スシロー www.akindo-sushiro.co.jp

くら寿司 www.kura-corpo.co.jp

かっぱ寿司 www.kappasushi.jp

はま寿司 www.hamazushi.com

元気寿司 www.genkisushi.co.jp

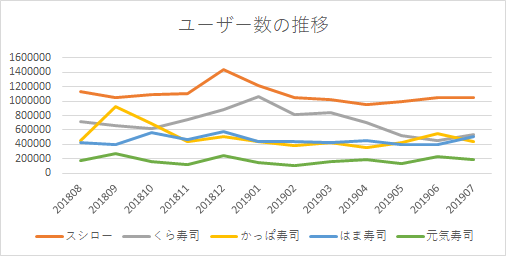

(図1 ウェブサイトの訪問ユーザー数 2018年8月~2019年7月 Values eMark+で調査)

※Values eMark+ により産出される数字はサンプリング調査によるものですので、実際のアクセス状況とは異なります。

もっともユーザー数が多いウェブサイトはスシローで月平均100万ユーザーを超えます。

【前提確認】

デジタルマーケティングやウェブ制作をやっているとすぐにウェブの数字を見たくなりますが、事業をつかむことがまず大切。

ということで、各社の概況を調べます。

スシロー 本社:大阪、店舗数525(内国内513)、売上1748億円

使命は「うまいすしを、腹一杯。うまいすしで、心も一杯。」

くら寿司 本社:大阪、店舗数453(内国内422)、売上1325億円

コンセプトは「安心・美味しい・安い」

かっぱ寿司 本社:横浜、店舗数325、売上762億円

ロゴへ込めた想いは「おいしいお寿司をお腹いっぱい食べて欲しい。」

はま寿司 本社:東京、店舗数500、売上不明

ビジョンは「寿司で世界の食生活に貢献する」

元気寿司 本社:宇都宮、店舗数157、売上354億円 ※グループ店舗含む

ポイントは「おいしさと値頃感」

※この数字は2019年8月12日に公式サイトなどで調査したものです。

概要をつかむためのもので正確な数字を掲載することを目的にしていませんので、その認識でご覧ください。

どこもおいしさを大事に、安心と価格も大事にしていることがわかりますね。

寿司は日本の大事な食文化です。

各社の状況がわかったところで分析へ進みます。

【外部分析】

【データ分析1:ボリューム】

前述のグラフのようにユーザー数では最大手のスシローが最も多いです。

季節変動は比較的なさそうに思うお寿司屋さんですが、くら寿司は1月、かっぱ寿司は9月にアクセスが多くなっています。

各社のPR/広告戦略によるものでしょうか?

【データ分析2:属性分析】

ここからは属性に関する情報を見ていきます。

全てのデータはユーザ数同様に2018年8月~2019年7月の期間で、Valus eMark+を利用しています。

(図2 性別)

性別はどこも男性がやや多く大きな違いはありません。

その中ではま寿司が一番男性率が高く、スシローが最も女性率が高いです。

(図3 年代)

続いて年代です。

人口が多い40代、30代と続きます。ネットを使う割合で60代以上は少なく、20代が比較的多いです。

スシローとくら寿司は20代が2割を超えています。

(図4-1 地域)

地域別も見てみます。

店舗の分布の影響が大きく、各社差が出ています。

どこも関東地方が多いのですが、大阪本社のスシローとくら寿司は近畿が2割を越え、西日本からの割合が高いです。

元気寿司は他社に比べ北海道の割合が高いです。

なお上記のグラフは割合で各社内での傾向ですので、比較する上で数字でも見てみましょう。

(図4-2 地域数字)

このように最大手のスシローが実数では多くなってますが、北海道では元気寿司が、東北ではかっぱ寿司がスシローとほぼ同数のユーザー数となっています。

(図5 職業)

職業はご覧の通り傾向に大きな違いはありません。

(図6 未既婚)

(図7 子供有無)

子供のいる既婚者が過半数になっています。

家族で行く印象ありますが、それを裏付けています。

ウェブサイトの情報を考える上で、年代や家族構成は大切です。

情報は「迷わせない」「出し惜しみしない」ことが大事ですが、取捨選択も情報を見つけてもらう上で大事です。

(図8-1 世帯年収)

(図8-2 個人年収)

属性の最後は年収を見てみます。

左側の無回答、右側のわからないを除いて中間値を見ると、世帯年収では500万~600万円で各サイト揃います。多いところは300万~400万円、400万~500万円、500万~600万円でほぼ同じです。

個人年収で見ると中間値は300万~400万円で、多いのは200万円未満、次いで200万~300万円、300万~400万円と続きます。こちらも各サイトで大きな違いはありません。

既婚者が6割を占めることや、職業の構成から見ても、もっとも多い層は専業主婦(夫)もしくパートであるといえます。

このような属性はウェブサイトをどのようなタイミングでどのような情報を欲しくて閲覧しているかを予測するのに大切です。

今回の5サイトで大きな違いはありませんが、仮に新規参入や規模が小さいお寿司屋さんが大手を意識してコンテンツを環がる際には参考になるでしょう。

【データ分析3:併用分析】

行動を起こすときに比較する人は多いでしょう。

そこで併用分析をします。

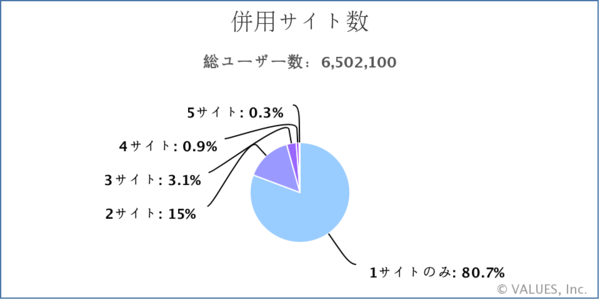

この併用サイトはスマートフォンでの閲覧のみに絞って調査しました。

(図9-1 併用サイト数)

今回調査している5サイトの併用状況です。

なんと8割の人は一つのサイトしか見ていません。

意外に比較しないのでしょうか?

どのように比較されているかを見ていきます。

(図9-2 スシローとの比較)

(図9-3 くら寿司との比較)

(図9-4 かっぱ寿司との比較)

(図9-5 はま寿司との比較)

(図9-6 元気寿司との比較)

このように見ていくと、どのサイトも過半数の人が他のサイトを見ていません。

比較的併用する人が多いのがはま寿司を閲覧した人。

スシローやかっぱ寿司を見ている人がいずれも2割を超えています。

スシローは比較されることが最も多く、2割前後が多いです。

お寿司屋さんは立地が選ばれる理由なのでしょうか?近所にあると行きつけになり他のお寿司屋さんを調査することはないのかもしれません。

確かに、私は出張や旅行先のお寿司屋さんを検索することはあっても、近所はあまり調べないですね。

そこでファーストフードを少しだけ調査。

牛丼チェーン3社など下記5サイト比較しました。

吉野家 https://www.yoshinoya.com/

松屋 https://www.matsuyafoods.co.jp

すき家 https://www.sukiya.jp/

マクドナルド http://www.mcdonalds.co.jp/

ケンタッキー https://www.kfc.co.jp/menu/

この5サイトでも1サイトしか閲覧しない人が4人中3人と多くいるのですが、

ユーザー数が圧倒的に多いマクドナルド以外は1サイトしか閲覧しない人は半分以下になっています。

しかしこのように見てみると、店舗の場合ウェブサイトを店舗比較にあまり使わないということがいえます。

では何のためにウェブサイトを閲覧しているのでしょう?

そこで流入経路の分析をしてみます。

【データ分析4:流入分析】

(図10-1 流入元)

![]()

流入元としては検索が多いですが、ノーリファラーも多いです。

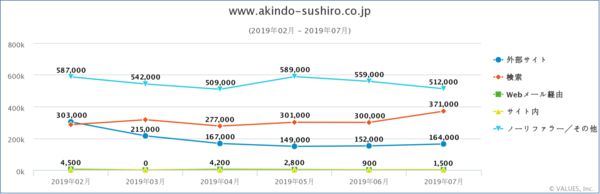

(図10-2 スシローの流入月次推移)

(図10-3 くら寿司の流入月次推移)

(図10-4 かっぱ寿司の流入月次推移)

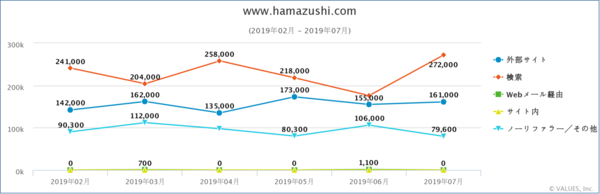

(図10-5 はま寿司の流入月次推移)

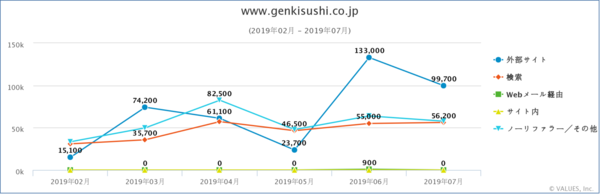

(図10-6 元気寿司の流入月次推移)

スシローはノーリファラーが多く、月による傾向の違いはあまりありません。

くら寿司はノーリファラーや外部サイトからの流入が跳ね上がる月があります。

かっぱ寿司はノーリファラーからの流入がはねあがる月があります。

はま寿司は検索で変化がありますが、傾向の違いはあまりありません。

元気寿司は外部サイトからの流入に大きな変化があります。

このように並べてみると、月により傾向に大きな差が出るウェブサイトがあります。

検索は利用者が意思をもって探していることが推測されますが、あまり変化はなく、「どこに行こうかな」「メニュー変わったかな」「店舗どこにあるかな」というニーズには変化があまりないのでしょうか?

それに対して、ノーリファラーや外部サイトからの流入に大きな変化があるウェブサイトがあります。

このデータからだけでは原因分析は難しいのですが、下記のような場合に変化が起きる可能性があります。

・チラシなど紙媒体からの流入をQRコードなどで促すとノーリファラーが上昇

・外部サイトと連携したり、ディスプレイ広告を強化した場合に外部サイトからの流入が上昇

なお、この分析の注意点として、ホスト名が異なると外部サイト扱いになってしまいます。

ですので、例えばグループ企業からの流入も外部サイト扱いになるため実際は詳細を見ていく必要があります。

eMark+では外部サイトのリストも分析できます。

データが多く細かいので詳細は割愛しますが、下記のことがわかりました。

・スシローはポータルサイトや懸賞サイト、SNSが外部サイトの上位に出ている。

・くら寿司はポータルサイトやブログが外部サイトの上位に出ている。

・はま寿司は関連サイトが外部サイトの上位にいる。

・かっぱ寿司はコーポレートサイトやグループ会社の流入が外部サイトの上位にある。

・元気寿司は外部のポータルサイトや口コミサイトからの流入が外部サイトの上位を占める。

自社の流入する外部サイトは分析できますが、他社の分析できるサービスは少ないので、このようなサービスで他社の動きを知ることは大事です。

【データ分析5:LP分析】

最後にどこのページへの流入が多いのかを分析します。

Values eMark+の「コンテンツランキング」機能です。

この機能ではランディングページをディレクトリ単位でまとめたものが見えます。

(情報量が多いためここへのデータ掲載は割愛します)

この分析でネットでのニーズが見えてきました。

まずスシローのランディングページトップはネット注文(テイクアウト)のページでした。

食べる店舗を探しているわけではなく、テイクアウトの注文をするために見ていたんですね。

くら寿司はトップページがもっとも多いのですが、それに次ぐのがフェアに関するページ群。

その時々の特集を見ている人が多いようです。

ノーリファラーが多いのは、そこへ誘導施策を講じていたからかもしれないですね。

かっぱ寿司の「おいしいお寿司をお腹いっぱい食べて欲しい。」という想いを紹介しましたが、ランディングが多いのは「食べホー」のページ。

こちらもノーリファラーが増えるときはそこへの誘導かもしれないです。

はま寿司はトップについで多いのがメニュー。

一皿100円という特徴が原因でしょうか?

元気寿司は魚べいのクーポンが上位にいます。

外部サイトからの流入が多いことと関連していそうです。

【まとめ】

いかがでしょうか?

各サイトとも共通していえることは、その会社の理念や戦略が如実に表れていることです。

・事業分析を行い、ウェブサイトの分析で確認する

・ウェブサイトの分析から各社の戦術を推測する

こういったことがウェブ分析では可能です。

今回はお寿司屋さんを取り上げましたが、「同じように見えても違う」のが各社・店舗の存在意義であり、存在し続けている理由になります。

他社と比較する場合、そこから自社の戦略・戦術を考える場合は、その点を留意してください。

またこのようにデータを活用することはその手助けになります。

自社の分析をGoogleアナリティクスなどで行うことと併用して、外部分析もしっかり行うことが大切です。

【参照】

今回利用したツール

Values eMark+ https://www.valuesccg.com/service/

- この記事のキーワード