国税庁は「在宅勤務に係る費用負担等に関するFAQ(源泉所得税関係)」を公開。在宅勤務(テレワーク)に関する在宅勤務手当、通信費、電気料金などについて「通常必要な費用を精算する方法」による支給は非課税とする指針を発表した。

在宅勤務手当

在宅勤務に通常必要な費用の実費相当額を精算する実費精算の場合、企業が従業員に対して支給する一定の金銭については非課税とする。

ただ、毎月5000円といった一定額の支給(従業員が在宅勤務に通常必要な費用として使用しなかった場合でも、その金銭を企業に返還する必要がないもの)の場合は、給与として課税する必要がある。

通信費

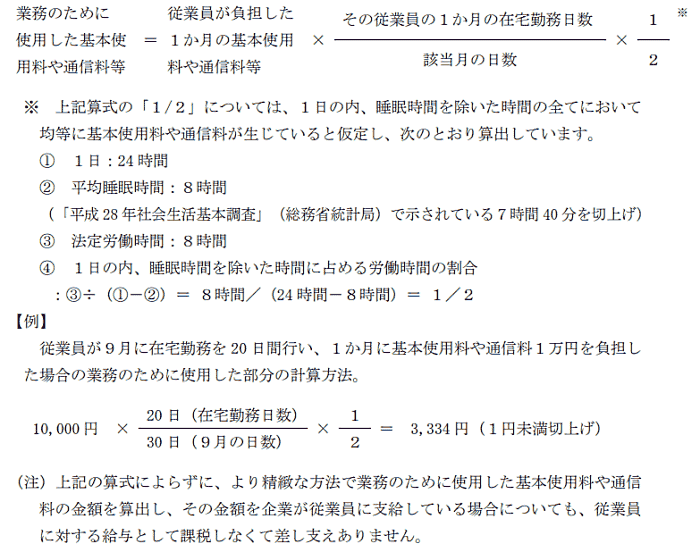

業務目的の通話料(基本使用料を除く)については非課税。業務のための通話を頻繁に行う従業員の基本料金、また、インターネット接続に関する通信料については、以下の算式((基本料金や通信料など)×(1か月の在宅勤務日数)/(該当月の日数)×1/2)によって算出した金額を非課税とする。

1か月のネット接続の通信料および通話の基本料金のうち、在宅で働いた日数に応じて半額を非課税とする(画像は国税庁公表の資料からキャプチャ)

電気料金

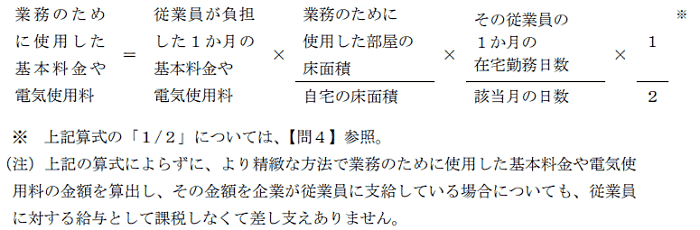

在宅勤務した日数、業務のために使用した部分を合理的に計算して算出((1か月の基本料金や電気料金など)×(業務に使用した部屋の床面積)/(自宅の床面積)×(1か月の在宅勤務日数)/(月の日数)×1/2)した金額が非課税となる。

電気料金は、在宅勤務した日数と業務のために使用した部分を合理的に計算して算出した額を非課税とする(画像は国税庁公表の資料からキャプチャ)

「在宅勤務に係る費用負担等に関するFAQ(源泉所得税関係)」は、在宅勤務を実施している企業に向け、2020年12月1日現在の法令に基づいて作成した源泉所得税関係の質疑事例。

※このコンテンツはWebサイト「ネットショップ担当者フォーラム」で公開されている記事のフィードに含まれているものです。

オリジナル記事:テレワークの在宅勤務手当、通信費、電気料金は課税・非課税? 国税庁が指針を公表

Copyright (C) IMPRESS CORPORATION, an Impress Group company. All rights reserved.