ファンケルは、キリングループの知見を生かし、ブランドマーケティングを強化する。広告において、研究開発力を背景にした製品の「機能的価値」だけでなく、キリンがブランド戦略で培ってきた「情緒的価値」を訴求することで、ブランド、製品の浸透を図る。両社の知見を掛け合わせたマーケティングの変革が健康食品市場で通用するか、試される1年になる。

キリンと協働でブランドマーケティングを変革 マーケティング課題は情緒的価値の発信 「キリンのブランド価値を高めるノウハウ、戦略には、ファンケルが学べる部分もある 」。ファンケルの三橋英記社長は、3月5日に行われた会見でそう話した。昨年12月の社長就任から約2か月。ファンケルの顧客コミュニケーション、製造の品質の高さにキリンとの親和性を感じた一方で、マーケティングの課題 を見極めた。顧客に商品選択の動機付けを行う「情緒的価値」の発信が弱い とみる。

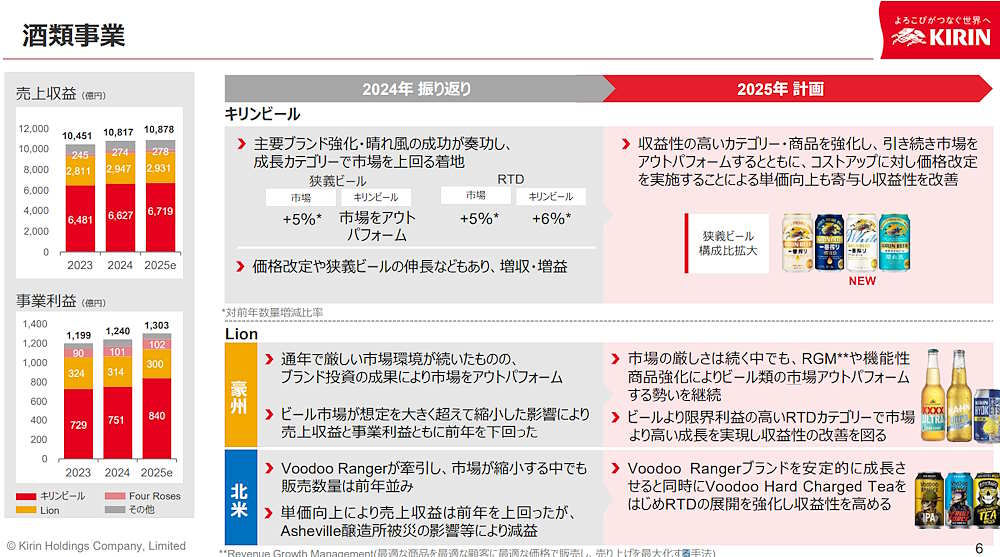

「情緒的価値」のプロモーションは、キリンが得意とする領域 でもある。収益の柱である酒類事業は、表示規制が強く、効用を直接的に伝えることが難しい。CMでも「のどごし」など情緒的表現でブランド価値を伝えてきた。

健食市場も表示規制にどう向き合うか、各社、「イメージ訴求」で商品価値を伝えてきた。

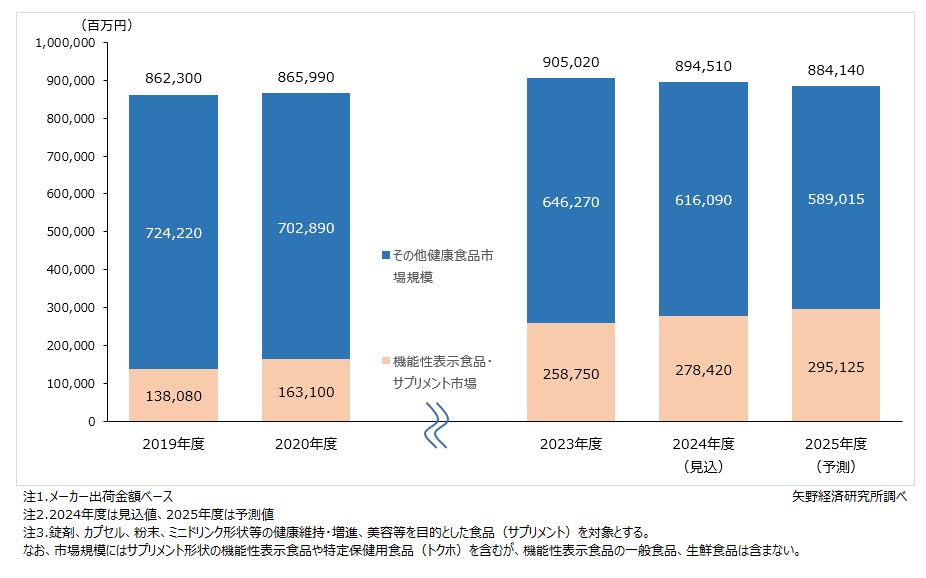

一方で、2015年の機能性表示食品制度の創設後 は、風向きが変わる。明確な機能をうたえない「いわゆる健康食品」の表現は制約が強くなり、広告露出も減った。研究開発力を背景に機能を表示する大手、メーカーに追い風 になった。

ただ、「顧客に『機能的価値』がうまく伝わっていないという課題があると感じている 」(三橋社長)。キリン独自のマーケティングノウハウを加えることで、市場におけるプレゼンスの向上が図れ、成長余地があるとみる。

国内外ともにブランド力を強化 ファンケル国内売り上げは2026年度に1182億円めざす 重点課題の一つである「ブランドマーケティングカンパニーへの変革」では、キリンが持つ知見、人材を積極的に投入し、ブランド力の強化を図る 。

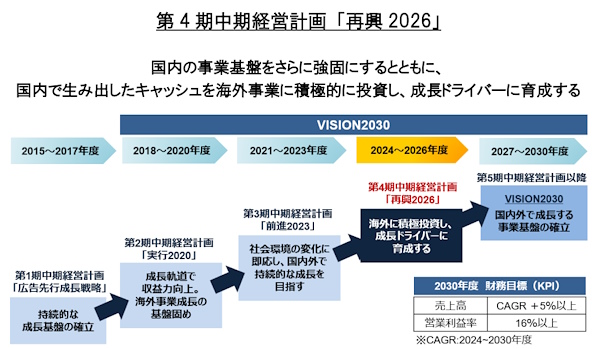

ファンケルは中期計画の最終年度(2026年度)に、国内売上高は2023年度比約180億円増の1182億円、海外売上高は同約40億円増の147億円を計画 する。今期の重点課題は、ほかに「海外事業の成長シナリオの策定・実行 」、「中長期構想の策定・基盤整備 」。中計の策定は、昨年の完全子会社化前であり、計画も見直される可能性はある。

ファンケルは日本だけでなくグローバルで存在感を示す企業への成長を図っている(画像はファンケル公表の「第4期中期経営計画(2024~2026 年度)について」から編集部が追加) 健食は、国内で年平均6% 、海外で同16%の成長率をめざす 。

個々の悩みへの対応が可能なオーダーメイドサプリメント「パーソナルワン」 を象徴的商品として展開。「健康サポート企業」としてブランド価値の浸透を図る。

「パーソナルワン」のイメージ(画像はファンケルの自社ECサイトから編集部が追加) 顧客構成比の低い55~64歳のプレシニア層、女性層の開拓にリソースも集中 する。プレシニア層は、アイケア、関節ケア商品、女性はダイエット関連の「カロリミット」シリーズ等で個別の悩みに応える。「抗老化」に対応した大型商品の展開も予定する。

海外はグループの強みを活用してブランド育成 海外は、キリングループのリソースを活用してブランド育成 を図る。

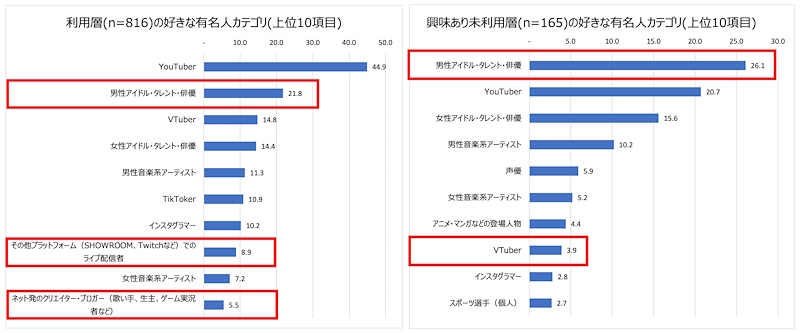

中国は、展開商品を7品目から5品目(年代別サプリ、内脂サポート、ウコン革命、カロリミット、睡眠・疲労感ケア)に絞り、KOLと関係性を強化して投資を強化 。そこで得た知見を東南アジアで活用していく。

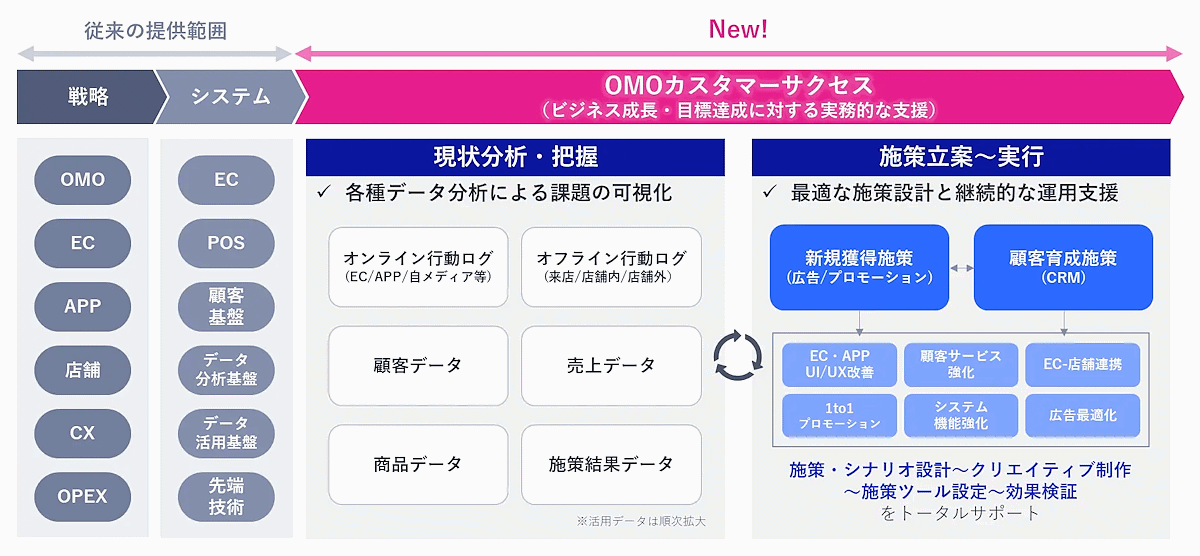

健食通販市場の概況 健食通販市場特有の課題 もある。酒類は、キリンをはじめ大手数社の寡占市場。「リスク」と「効用」はすでに浸透しており、ブランド浸透に向けた広告投下量とシェアが相関する。

一方の健食通販は、顧客ニーズなど市場性、商品、価格戦略を踏まえたプロモーションの設計と、媒体戦略、獲得効率など掛け算のビジネス 。顧客基盤を固め、リピートで安定成長の基盤をつくる 。

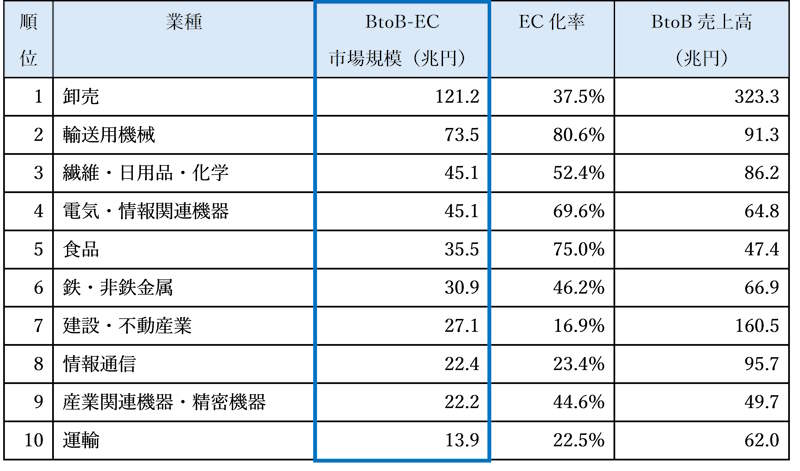

機能性表示食品制度の創設後は、食品、製薬など異業種の大手メーカーの参入が相次ぎ、これら企業が徐々に台頭している。ただ、多くは事業規模が、50~100億円にとどまる(本紙(※編注:通販新聞)1978号・健康食品通販売上高ランキング)。

3強はサントリー、ファンケル、大正製薬 上位10社に入るメーカーは、売上高1000億円超と圧倒的な強さをみせるサントリーウエルネス、ファンケル(4位)、大正製薬(10位)だけ だ。

制度創設から10年、「ブランド力」の勝負であれば、勢力図も変わっていただろう。市場は、今も世田谷自然食品(2位)、やずや(5位)、山田養蜂場(6位)、えがお(9位) など、ブランドではなく、商品価値の訴求や顧客コミュニケーションに独自の強みを持つ企業の勢力が強い 。単品への広告投下で急成長する新興企業もある。

サントリーウエルネス成長の背景には、ナショナルブランドが持つ信頼感が顧客の開拓や関係強化に影響している側面はある。

一方で、「電話による顧客フォロー など泥臭い手法で顧客との関係を築き上げてきた」(業界関係者)、「インフォマーシャルとアウトバウンドを組みわせた独自のモデル が強み」(別の業界関係者)といった評も聞かれる。大手の一部署、担当者ではなし難い通販に地道に取り組んできたことがある。

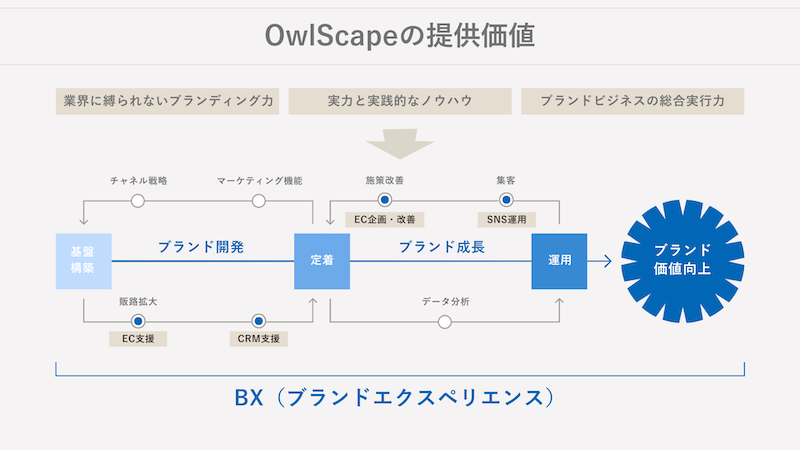

ファンケルはブランド戦略の部署を新設 ファンケルは、3月28日の組織改編で、ブランド戦略の統括・推進機能を持つ部署を新設 。全販売チャネル、事業部門で一貫したブランド戦略を展開する。流通を受け皿にCM投下量を競う市場と異なる中、キリンの知見でシナジーが生まれるか、試金石 になる。

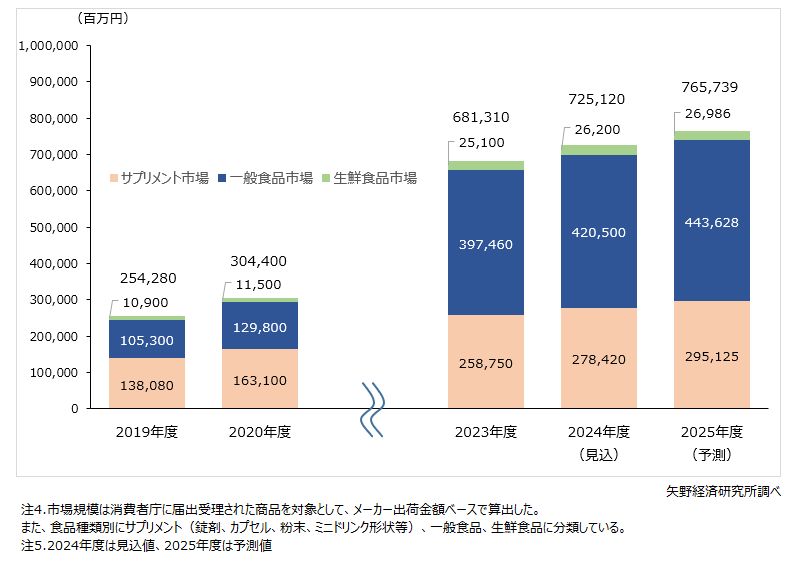

キリンHD、ヘルスサイエンスを新たな柱に育成 キリンホールディングスは、グループのファンケル、ブラックモアズの知見を掛け合わせ、海外戦略を強化 する。ヘルスサイエンス事業で3030年に、3000億円の売上収益、300~330億円の事業利益をめざす 。酒類に続く収益の柱 に育てる。

キリンホールディングスのヘルスサイエンス事業の概況と2025年の成長計画(画像はキリンホールディングスのIR資料から編集部が追加) 前期(2024年12月期)の事業利益は、グループの協和発酵バイオのアミノ酸事業譲渡等で109億円のマイナス 。今期は、売上収益2600億円(協和発酵バイオ、プラズマ乳酸菌事業を含む)、事業利益37億円で黒字化を計画 する。

ヘルスサイエンス事業で、キリンは、コーポレート機能、高付加価値素材・サービスの研究開発基盤 を担う。ファンケルは、研究開発力、マルチチャネルにおける顧客との関係づくりに強み がある。

ブラックモアズは、豪州を中心に12の国・地域の市場で展開。各国の規制対応など海外戦略の豊富な知見、医師・薬剤師を通じた販売網 も築く。前期売上高は前年比4%増の691億円だった。2社の完全子会社化で、知見や顧客アプローチの制約はなくなり、中国や東南アジア各国の市場特性に応じたブランドで展開 する。

キリンは、独自原料「プラズマ乳酸菌」の海外展開を本格化 する。事業規模は、前年比1割増の230億円(2024年実績)。2030年には「倍の規模をめざす」(吉村透留キリンホールディングス取締役常務執行役員ヘルスサイエンス事業本部長)。

キリンホールディングスの吉村透留取締役常務執行役員ヘルスサイエンス事業本部長 今年3月には、台湾で粉末タイプのサプリメントの販売を開始 。来年には豪州、タイやベトナム進出も予定する。原料供給、業務用商品で新販路も開拓 する。

化粧品事業は内外美容を強化 化粧品事業は、「内外美容」の取り組みを強化 する。「見た目や効果が一時的など、これまで解消できなかった『不』を解消する商品・サービスを共同で開発する。まずは国内。その先にグローバルがある」(同)とする。

ファンケル化粧品は現在、国内、中国の展開にとどまる。国内は、「内外美容」によるブランドを確立。シニアやキッズ、男性など新市場を開拓する。40~50代女性は、シェアの高いクリーム剤型で洗顔市場を開拓 する。直営店は、肌測定機器等の刷新で接客機会を増やし、提案力を高める環境を整える 。

海外はアテニアを中心に加速 海外は、グループのアテニアを中心に展開 する。一般貿易を始め、中国でEC、流通の両面で拡大を図る 。一般貿易の化粧品市場は、越境ECの約5倍 。「顧客と直接接点が得られる」(三橋英記ファンケル社長)とする。

並行して、海外は、化粧品事業の再構築 を進める。ブラックモアズのリソースを活用してタイや豪州進出も予定する。

グループのシナジーを生かして売り上げ、利益拡大を図る キリン、ファンケルの事業戦略 キリングループの会見で、キリンホールディングスの吉村透留取締役、ファンケルの三橋英記社長に、事業戦略を聞いた。

ファンケルの三橋英記社長 ――ブランドマーケティングの変革を課題にあげる。キリン、ファンケルの持つリソースにどのような違いがあり、何を投入するか。

三橋英記ファンケル社長(以下、敬称略) いかに伝え、ブランド価値を高めるか、キリンに学べる部分も多い 。

――ファンケルのブランド力から海外でどの程度の成長余地があるか。

三橋 : 具体的な戦略策定は今行っている。感覚的な評価だが、発売したキッズ向けスキンケアも、すでに訪日客から需要がある。ブランドの浸透の速さ、これまで中国で資源を投じてこなかったことを考えるとまだ成長余地はある 。

――キリン、ファンケルの企業風土は、どこに親和性があるか。

三橋 :品質本意で社員の気質がまじめなところ は共通している。互いを尊重しあい、人事交流も円滑に進んでいる。とくにファンケルは、ジョブローテーションが活発で相互理解が浸透している。海外の企業のように、ファミリー感のある社風 という第一印象を持った。

もう一つは、社員からさまざまな提案 がある。キリンも社内提案制度があり、ファンケルからも多くのエントリーがある。内容も筋道が通っていてベンチャースピリッツがある。そうした風土はこれからも大事にしたい。

――事業展開の上では、「グループ最適の戦略」と「事業会社の戦略」に差異が生じることもある。

三橋 : TOBの際にキリンがファンケルについて、グローバル成長の余地があることは申し上げた。ただ、現在話しているのは、中核市場である日本でブランドを確立するのが全体戦略でも一丁目一番地 であるということだ。その上でシナジーや海外強化がある。

向こう3年、5年、グループ戦略と事業戦略がバッティングすることはない と思う。少なくとも事業会社でポジションの大きいファンケルの成長を犠牲に、グループの成長を優先する場面は生まれない。

――健食の海外戦略ではブラックモアズとの競合は生じないか。

三橋 :単純にブラックモアズのチャネルに商品を乗せれば売れるわけではない 。国別に市場調査・分析を行い、どのブランド、剤型の展開が最適か見極めシナジーを出したい。

――キリングループとしてヘルスサイエンス事業を強化する。世界的なアルコール規制など国際情勢を踏まえ、背景を聞きたい。

吉村透留キリンホールディングス取締役常務執行役員 : WHOを中心にアルコールに対する長期的な逆風は止まらない 。地域により成長余地はあるが、人口動態を含め、少しずつ縮小していくことを睨んだ次の一手として取り組む。

一方で、酒類事業が収益の柱であるのは間違いない。強固なうちに次の成長の柱を確立することがグループの課題であり成長の方向性 。将来的にグループ売上の2割ほどにならないと次の柱と言えない。免疫に限らず、個別の課題に取り組む。M&Aや提携の機会があれば積極的に考えていきたい 。

キリンホールディングスの酒販事業の2024年実績と2025年計画(画像はキリンホールディングスのIR資料から編集部が追加) ※このコンテンツはWebサイト「ネットショップ担当者フォーラム - 通販・ECの業界最新ニュースと実務に役立つ実践的な解説」 で公開されている記事のフィードに含まれているものです。キリンHDとのシナジーでブランド価値向上を強化するファンケルの成長戦略とは | 通販新聞ダイジェスト